出品 | 创业最前线

作者 | 左星月

编辑 | 胡芳洁

美编 | 邢静

审核 | 颂文

苏州清越光电科技股份有限公司(以下简称“清越科技”)的业绩可谓上市即“变脸”。

2022年上市当年,公司实现营收10.4亿元,同比大涨50.4%。然而,上市后第一年,2023年收入就大跌36.69%至6.6亿元,归母净利润更是由盈利转为亏损1.18亿元。

2024年前三季度,清越科技也没有缓过来,实现营业收入5.51亿元,同比仅增长3.98%;归母净利润-4887.50万元,同比下滑10.92%。虽然营业收入有所增长,但是清越科技仍没有交出一个满意的答卷。

此外,上市不到两年的清越科技已经在经营层面显露瑕疵,参股公司不仅涉及飞凯材料的疑似合同诈骗“悬案”,在财税缴纳上也存在一定问题。

在管理、经营的双重压力下,清越科技扭亏为盈或许面临阻力。

1、参股公司疑卷入“合同诈骗案”

清越科技成立于2010年,是一家致力于物联网终端显示整体解决方案的供应商,主要从事OLED(有机发光二极管)等新型显示器件的研发、生产和销售。

自2022年底上市至今不足两年,清越科技旗下参股公司就卷入一起疑似合同诈骗案。

今年3月19日,上海飞凯材料科技股份有限公司(以下简称“飞凯材料”)发布公告显示,2021年6月起,飞凯材料及其全资子公司安徽晶凯电子材料有限公司(以下简称“晶凯电子”)与江苏鑫迈迪电子有限公司(以下简称“鑫迈迪”)开展贸易合作。

(图 / 飞凯材料公告)

鑫迈迪指定采购商为枣庄睿诺电子科技有限公司(以下简称“枣庄睿诺电子”)和枣庄睿诺光电信息有限公司(以下简称“枣庄睿诺光电”),并分别签署了相关合同。

企查查显示,枣庄睿诺光电为枣庄睿诺电子全资子公司。而清越科技持有枣庄睿诺电子33.33%的股份。

(图 / 企查查)

2023年12月末,晶凯电子发现枣庄睿诺电子和枣庄睿诺光电累计应付公司账款约2.02亿元,增幅与前期相比较大,资金占用严重,于是终止了该业务并催促对方及时还款。

之后,对方出现付款逾期情况,晶凯电子陆续发现上述业务存在诸多异常情况,开始意识到可能存在合同诈骗,并于2024年3月向安庆市公安局报案。

截至该公告披露之日,上述案件的侦查工作正在进行中,结果尚未确定。涉及金额为1.86亿元。

清越科技与枣庄睿诺电子的关系也遭到监管层的关注。

3月20日,清越科技发布公告,针对诈骗案一事进行澄清,称参股公司枣庄睿诺电子纠纷所涉及的上下游客户及供应商,与清越光电均无任何业务往来,公司并未参与本事项的决策及实施过程。

(图 / 清越科技公告)

目前,该起案件仍在调查当中,真相如何还是一个未知数。

除了这起案件外,清越科技在经营过程中还存在税款征缴等其他问题。

三季报显示,2023年11月14日,清越科技子公司义乌清越收到宁波栎社海关发送的《稽查通知书》。

(图 / 清越科技三季报)

海关认为,义乌清越进口相关电子纸母片时支付的许可费及权利金应作为特许权使用费计入货物完税价格,并据此拟对相关货物追征税款。

对此,义乌清越已于2024年10月12日补缴增值税税款及滞纳金共计37.63万元。

此外,海关认为进口相关TFT显示板的商品编码申报有误,并据此拟对相关货物补征税款。对此,义乌清越已补缴纳增值税及关税共计85.05万元。

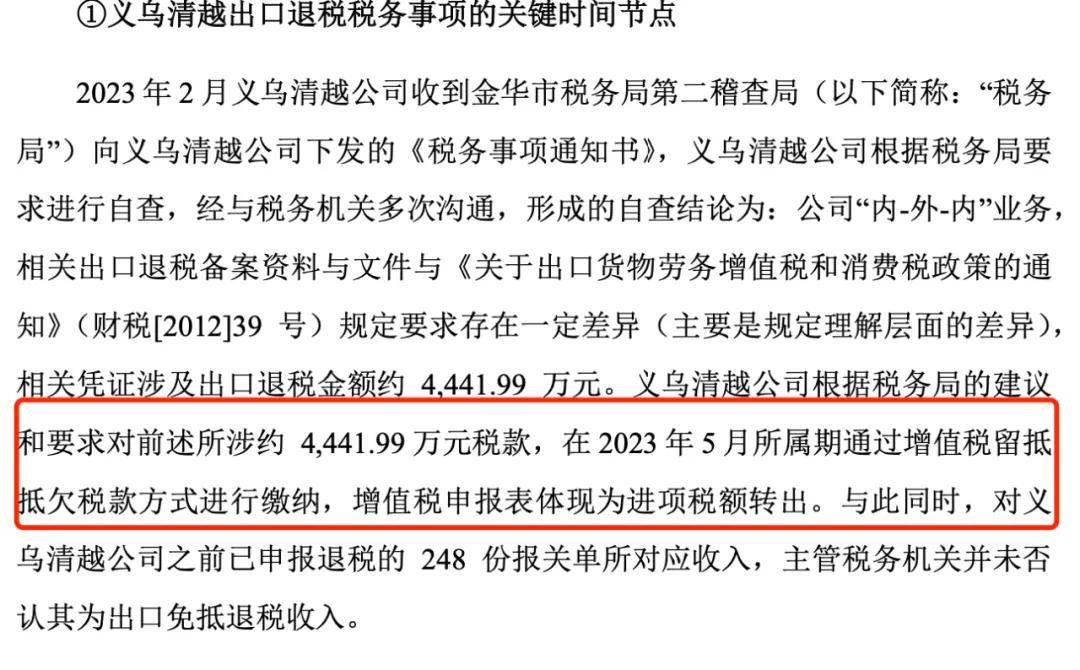

不仅如此,早在2023年2月,义乌清越还收到金华市税务局第二稽查局下发的《税务事项通知书》。经自查和整改,义乌清越在2023年5月通过增值税留抵抵欠税款方式缴纳税款4441.99万元。

(图 / 清越科技公告)

此事也引起了监管关注和问询。

义乌清越多次出现补缴税款的行为,可见清越科技在税务管理方面存在一定漏洞,公司在管理上还需进一步加强。

2、上市后业绩“大变脸”,依赖大客户汉朔科技

2022年12月28日,清越科技在上交所科创板上市。然而,上市当年,清越科技就交出了“增收不增利”的成绩单。

公开资料显示,2022年,清越科技实现营业收入10.44亿元,同比增长50.4%,同期归母净利润5570.60万元,同比下滑5.72%。

(图 / Wind(单位:万元))

针对归母净利润的下滑,清越科技归咎于研发投入加大,银行贷款利息支出及银行承兑汇票贴现费用增加等原因。

受消费电子市场需求疲软、市场竞争加剧带来的价格竞争等因素的影响,2023年,公司营业收入6.61亿元,同比下滑36.69%;归母净利润-1.18亿元,同比下滑311.02%,公司陷入亏损。

2024年前三季度,清越科技仍没有摆脱亏损的困局,公司实现营业收入5.51亿元,同比增长3.98%;归母净利润-4887.50万元。

(图 / Wind)

上市后业绩就“变脸”,清越科技的表现显然不能让投资者满意。

值得一提的是,清越科技的发展,还难以摆脱对大客户的依赖。

清越科技的主要业务为PMOLED、电子纸模组等。2023年,电子纸模组收入占公司营业收入的比例在70%以上。

(图 / 清越科技2023年财报)

清越科技所售的电子纸模组绝大部分都销往汉朔科技。而对大客户的依赖,也是监管层关注的重点。

今年7月,清越科技披露了2023年年报信息披露监管问询函回复。公告显示,2023年,公司电子纸模组99%以上的收入都来自汉朔科技。作为公司第一大客户,汉朔科技与公司的交易金额,占销售总额的70.13%。

( 图 / 清越科技公告)

清越科技与汉朔科技的合作始于2019年,并于2021年9月达成了长期战略合作,公司销售给汉朔科技的电子纸模组,主要运用在电子价签等产品上。

2022年3月,浙江汉显科技有限公司(汉朔科技的关联公司)曾申报《年产3000万片电子墨水屏模组项目》,该项目旨在建设电子纸标签生产线,以满足市场对电子墨水屏模组的需求,最终实际完成的产能为1500万片/年。

公告显示,2023年,汉朔科技开始自建电子纸模组产线。因此,清越科技与汉朔科技的合作可能难以一直保持这么大的规模。

(图 / 清越科技公告)

目前,汉朔科技电子纸模组产线已经具备一定的产能规模,能够满足自身对电子纸模组的需求。

对于清越科技来说,汉朔科技的“自给自足”会影响到公司电子纸模组的销售。公司也在年报问询函中坦言,公司在电子纸模组产品方面的客户多元化拓展过于缓慢。

不少投资者对于清越科技电子纸模组产品下游客户的拓展颇为关注。有投资者询问清越科技是否与华为在电子纸模组产品上有合作,但清越科技予以否认。

(图 / Wind)

对于清越科技来说,扩展新客户,摆脱对汉朔科技的依赖,已经迫在眉睫。

3、“节衣缩食”缩窄亏损,偿债压力大

为了缩窄亏损幅度,清越科技也不得不过上“节衣缩食”的日子。

三季报显示,2024年前三季度,清越科技的研发费用为5055.87万元,较上年同期减少30.07%;研发投入占营业收入的比例为9.17%,减少4.47个百分点。

( 图 / 清越科技2024年三季报)

同期,公司的销售费用为1201.31万元,占当期营业收入的比例为2.18%,销售费用率较上年同期的2.78%,减少了0.6个百分点。

(图 / Wind)

在销售费用、研发费用均减少的同时,清越科技的财务费用却有所增长。2024年前三季度,清越科技的财务费用为1107.84万元,同比增长44.76%。

清越科技财务费用增长的背后,说明公司面临着不小的资金压力。

2021年-2024年前三季度,清越科技的经营活动产生的现金流量净额一直在净流出的状态,分别为-1.49亿元、-3053.64万元、-1.80亿元和-3625.88万元。

(图 / Wind(单位:万元))

此外,2024年前三季度,清越科技的短期借款为2.67亿元,而货币资金仅有1.45亿元,公司的货币资金难以覆盖短期借款。

( 图 / 清越科技2024年三季报)

上市后公司业绩断崖式下跌,七成收入依赖汉朔科技,参股公司还卷入疑似合同诈骗案,如何寻求可持续发展,这家年轻的上市公司还需要更多时间。

*注:文中题图来自摄图网,基于VRF协议。